一、从老龄化现状中看到市场的可能性

按照联合国标准,60岁以上人口占总人口数10%以上或65岁以上人口占总数的7%,即为进入老龄社会。中国在1999年60岁以上人口数达到1.67亿,占总人口12.5%,正式进入老龄化社会。这一数字在10年后的2019年净增了近1亿,达到了2.54亿,占到总人口18.1%。由于生育率和生育二胎意愿的持续低迷,国家统计局此前预测,2030年的老龄化人口将达到3.7亿,占总人口25.5%;而中国老龄化全国委员会则预测,2050年中国的老龄人口将上升至4.87亿,占总人口的35%。

伴随着老龄人口增长的是“高龄化”的趋势。根据2020年世界卫生组织发布的统计数据,中国2016年整体预期寿命为76.4岁(男性75岁,女性77.9岁),健康预期寿命为68.7岁(男性68岁,女性69.3岁),而这两个数字在2000年分别为72岁和65岁,也就是说每个老龄个体平均有8.7年的时间仍然参与社会消费的正常生活模式。

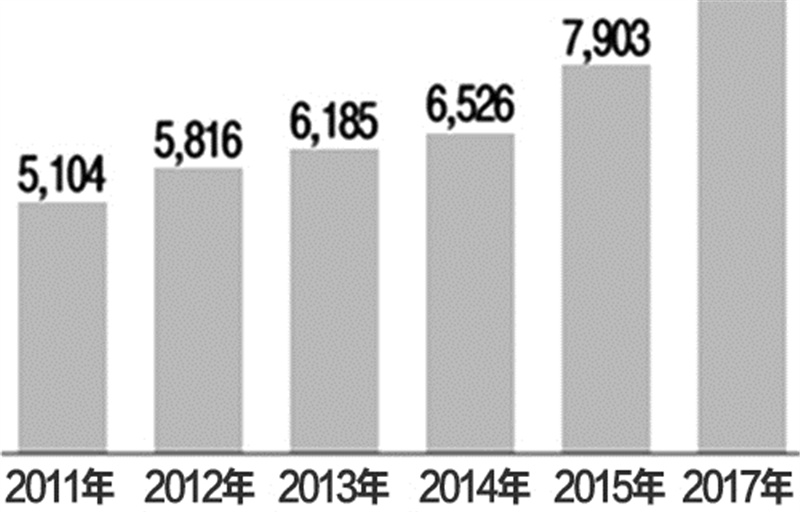

同时,超高龄人口的数量也在稳步增长,此前2010年第六次人口普查结果显示,仅在山东一省就发现百岁高龄老人2699人,而到2017年这一数字增长了2.4倍来到6477人,越来越高的寿命也使得更高级别的消费被赋予了足够的意义。

教育程度上,来年人也有着“高知化”的倾向,对于2020年之前统计的数据,老龄人口应为1959年之前出生人口,相比较于1950年前出生的人口来说,文盲率有十分明显的下降,小学和初中的普及程度有质的提升,而随着未来时间继续往前推移,高中和专本以上学历的老龄人口占比将继续提高,他们的消费理念和生活追求将与当下的消费文化更加贴近,也会对自己的衣食住行有更好的期待。

民以食为天,对于老年人来说,直接与健康和生活状态相联系的食品,在所有种类的消费里永远占据着最重要的位置。而随着老龄化趋势的不断深入发展,针对老年人的食品行业正在形成规模超过万亿元体量的市场。

二、中国老年人食品消费群体的基本画像

1. 老年人的食品消费水平

随着中国的宏观经济稳步发展,和更多知识群体进入老龄行列,老年人已经逐步摆脱了传统时代不讲卫生、贪便宜等标签,转变为懂生活、更开放、对健康和美味有追求的消费者形象,同时,子女也普遍愿意为老人消费更优质更放心的商品。这些条件促使针对老年人的消费市场十分活跃,也有着很大的发展潜力。

根据《2019-2020中国食品消费趋势及创新白皮书》显示,老年人的人均消费水平为22600元,生活类消费15560元,其中39%是食品相关的消费。

白皮书指出,2016年的中老年食品餐饮消费规模已超过1万亿元,并且其增长速度为各类消费品的最高水平,预计2020这一数字可以达到1.6万亿。

但是,高增长和高潜力的背后还存在着一定的限制点。

第一,农村老人的消费结构有待升级。农村消费水平近年来有了爆发增长,根据中国老龄协会2019年发布的《需求侧视角下老年人消费及需求意愿研究报告》显示,2010年~2014年间,城镇老年人消费支出增长了11%,同期的农村老年人消费支出增长了75.9%,但农村老人的消费重点仍然集中在生存方面,消费结构有待升级。

第二,城市消费者中的消费水平分布不平衡。随着城市化率的不断提高,每年有大量的老年人口出于多种目的从其他城镇或农村迁移入城市,人口流动特征也反映出老年人的消费水平状况整体上涨的趋势。

从下图可以看出,流动老年人口当中,农村家庭的人均收入只有城镇家庭的60%,两类户籍人口的家庭人均月支出分别占人均月收入的51%和53%。尽管乡-城老年流动人口的收入水平和绝对消费水平低于他们的城-城伙伴,但其总支出和人均支出都略微超过后者,也就是说每年流入城市的老年人要承担更高的生活负担,可供消费的比例受到一定的限制。

2. 老年人生活行为特点

当下老年人的生活行为有两大特点,这两个特点背后都隐藏着消费的突破口。

第一,孤独生活。

当下的中国老人是第一代独生子女的父母,而即便有多个孩子,老人们多数时候也不会介入子女的生活。根据《2017老年人消费习惯白皮书》显示,70%的老人认为子女在自己的养老过程中不可或缺,68%的老人希望和子女共度时光。

白皮书指出,2016年,我国空巢老人超过1亿人,独居老人超过2,100万人。60岁以上老人,约25%有不同程度的孤独感,有自杀念头的占13%~17%,但接受心理服务的比例只占2%。子女对他们的情感关心是他们生活的主要慰藉之一。

所以针对老年人的产品,其主要面对的用户却多是中年或青年群体,老年产品的消费属性也更多偏向于给子女的“慰藉性”和“焦虑性”消费,也往往承担着处理代际鸿沟的角色任务。

第二,年轻化的生活习惯。

孤独的老年人在生活上开始寻求为自己寻找乐趣的方式,并热衷于抱团行动。在WAVEMAKER蔚迈的《银发经济的基本盘和新常态》中指出,老年人的社交活动十分丰富,遍布线上线下。数据显示,老年人平均“活跃”微信群数量达7.4个,以兴趣和娱乐驱动形成的老小孩社区,成员参与度很高。

除此之外,根据携程2019年的《老年群体旅游行为报告》显示,老年人是高频次旅行用户,65%每年出行3次以上。并且,他们出游不“依赖”家庭,超5成的老年用户选择独自或和朋友出游,远超夫妻结伴出游以及和子女同游。

而在消费习惯上,老年人展现出来的是与传统印象中完全不同的倾向。

根据Quest Mobile发布的《中国移动互联网“银发经济”洞察报告》显示,中国银发网民的数量超过5000万人,在各个时间段(包括午夜和凌晨)对手机的依赖度都比中青年群体高。短视频在老年人中的扩张速度明显,从2017年6月到2018年6月,银发人群的短视频使用时长从500分钟,增长至近1500分钟。

网购是另一个增长点,2018年的《中国社交媒体影响报告》显示,超过60%的老年人通过京东、微信等平台进行网购,2017年使用微信购物的老年人数量相比于2015年增长了4倍。同样的,京东数据研究院发布的《2018生鲜年货消费报告》指出,50后~70后群体在京东消费的生鲜在全站范围内都是最高的。但是要注意的是,虽然增长迅速,但网购的消费额在老年人总消费额中的占比仍然只有1%左右,还需要很长的发展道路。

与“爱玩”相同步的是“会玩”。2019年社科院发布的《中老年互联网生活研究报告》显示,超过51%的中老年人会使用手机支付功能、将近三分之一的中老年人会使用手机导航和打车服务。随着老年人的互联网技能学习有了保证,加上子女和社会对老年人科普工作的关注,也使得针对银发群体的市场减缓了乱象丛生的局面,对于品牌针对老年人所做营销活动的标准化工作也创造了前提条件。

3. 老年人消费决策特点

消费决策包括从获取信息到最终决定的一系列环节,老年人的消费包含着许多与年轻群体不同的特点。

首先是获取信息方面,根据浩腾媒体(OMD)发布一份名为《重找自我的新一代老年人》报告显示,老年人的信息来源主要集中在线下的销售点和电视上,尤其是在电视上,老年人对于非碎片化的电视媒体有较高的忠诚度。除此之外亲友推荐是其中一个较大的部分,体现出消费决策的社交导向。

其次是在选择偏好上,老年人对产品的选择倾向是在功能健全的前提下,选择质量和性价比较高的产品。而对于“品牌知名度”和“门店服务”等体验性环节的关注度较小,呈现出典型的产品驱动性偏好。

最后是在决定环节上。一方面是子女意见,数据显示,老年人消费取向的51%最终是子女帮助决定的,在消费环节由于年轻人的收入水平和购物经验比老年人要高很多,所以多数老年消费者倾向于相信中年或青年阶段的家庭成员,而自己的意见在消费中起到较小的作用。

另外因为老年人的信息来源也有很大部分来自于亲朋好友与社区交流,经常会吸取自己的社交圈中的经验,所以也会对消费产生较大的影响。43%的老人认为,身边的产品使用者对自己的消费有较高的参考价值。

4. 特殊族群的特殊需求

特殊族群指的是老年人中对消费有特殊化需求的人群,与食品有关联的主要有“失能类”老人,和“健康隐患”类老人。

失能老人是指生活失去自理能力的老年群体,截止2016年底,中国的2.3亿老年人当中有4000万失能和半失能老人。这类消费者的食品供给需要特殊照顾,其中几个特征:例如对食物容易失去胃口、口腔或消化道不适、药物影响、感官功能下降、食物温度无法把握和抵抗力下降导致的身体敏感或易感染等问题。

长期以来能提供给他们的食物常常只有流食性的日常食物和奶粉、燕麦、芝麻糊等冲调类速食,但是这些食物的设计都是从身体正常的消费者出发去考虑的,对于真正需要此类食品的老年人并不能很好的适配。

另一个重要群体是慢性病患者,包括心脏病、糖尿病等持续困扰着许多老年群体的问题,他们对食物的选择往往也会因为身体原因而受到限制,例如心脏病和高血压患者不适合选择油腻性的食物,糖尿病患者不能吃含糖量高的食物等等。

这一问题不仅涉及已经患病的老年人,还包括许多患病风险大的群体。据此前南方周末报道,中国糖尿病患病率从1995年的2%,到2001年的5.5%,2009年的9.7%,再到2013年的10.4%,以及2017年的11.2%,呈现出持续增长的态势,并且在糖尿病发病早期症状并不明显,报道指出有50%以上的人群并不知道自己患病。高患病率与低认知度的结合也要求市场应当推出适合老年人的低糖食品品类,在总体上能够缓解糖尿病对老年人的生活影响。

三、老年人食品市场基本现状

1. 两种主要食品品类(日常类与功能类)消费状况

首先是日常饮食类食品,主要特点在于城镇和农村体现出了不同的趋势。

通过中国农业科学信息研究院的相关文献显示,城乡老人消费差异在谷物和基本性生活副食(蔬菜、肉类、豆类等)消费上逐渐减小,在营养性副食消费(奶类、水果和水产品)上有所增加,尤其在高龄阶段。

城乡的差距隐含着市场上食品产品的差异化思路,一方面,由于农村高龄老人医疗和社会保障不健全在一定程度上限制了对营养性食物的选择,同时,农村仍然有农活要做,对肉类的消费欲望较高,这与城市完全相反;另一方面,农村老人健康意识和膳食知识相比较于知识流通性强的城市来说较为匮乏,这会直接影响营养性食物的消费数量。

下表为文献中推测出的未来肉类和奶类的城乡老年人消费对比,可以明显看到肉类的消费欲望都在逐渐减小,但农村的减小速度小于城市。奶类营养品的消费欲望都在上升,农村的上升趋势依然小于城市。

另一个大品类是功能性食品(主要是包括我们所熟知的保健类食品)。

市场上存在的功能性食品以品牌类产品的形式出现,与日常类消费食品不同的是,保健类食品的消费并没有在家庭收入的不同层级上体现出明显的区别,相对富裕或不富裕的家庭都会选择一定的消费。

但是国内目前的功能性食品市场并不完善,一方面是在产品渗透率上,中国大陆地区的人均消费金额远远低于香港特区与日本美国等地,另一方面在产能上,由于新品在打开市场环节的困难,与低渗透率交叉影响,导致功能性产品的产量虽然每年在增长,但增长率近年来急速下滑,同时消费者们也表现出更青睐于进口产品的特点。

2. 市场竞争情况

老年人食品市场的当前境况可属于“既缺少品牌、又缺少品类、又缺少标准化,但这些都在表现出向好态势”的状况。

一方面,几大传统品牌旺旺、达利园、雀巢、蒙牛等都在近两年推出了自己所谓的“老年人产品”,例如旺旺在2019年推出的“爱至尊”系列,雀巢的怡养系列和蒙牛悠瑞系列,希望能成为新的企业增长点,但是不管是“爱至尊”系列产品还是其他品牌在老龄化赛道上的尝试,都局限在几个固定的品类上,包括中老年奶粉、燕麦片、芝麻糊、藕粉等,在天猫销量TOP100的榜单中,有43个牛奶类品牌和44个羊奶类品牌。

而在年销量40多亿的中老年奶粉市场,定价在86元左右的雀巢怡养老年奶粉在天猫和京东上的销量水平分别为每月3万罐和累计50万罐,预计全网的销量大概在1亿~2亿之间,作为食品界的龙头企业之一,这样的市占率无疑是为新锐品牌留下了充足的机会。

另一方面,自有品牌包括淘系品牌近几年也有了发展壮大的趋势。在淘宝上较为知名的品牌中,包括“知心奶奶”、“朗臣优佳”等自有品牌专注于老年人零食产品,集中在以木糖醇为主要原料的甜品和饼干上,可以达到月销过千的数据。而另一种是即食性的代餐食品,包括“七谷麦”、“皇脉世家”等品牌的产品,但在销量上稍微落后于零食类。

最后是,对于标准化的建立,目前市场仍然在“什么是真正适合老年人的食品”上没有达成足够的共识。例如,高钙牛奶和高钙饼干之中具体能被吸收的钙含量不确定,过度补钙又有肾结石的风险;降糖食品虽然用木糖醇代替蔗糖,但主料仍然是粮食,在体内也会转化为糖分;而现在市面上最常见的糊状食品则对消化差、血糖高、肥胖的老人并不适用。诸如此类问题的争议,若是有品牌能够在自己的产品上建立起共识性的标准,就能树立起自己的壁垒。

3. 政策倾向与法律法规

老年人的食品供应相对于年轻人有着更为垂直化和标准化的要求,而老年人相对时代发展的落后则给了不少无良商家以可乘之机,所以规范市场行为,设立行业门槛既是对消费者信心上的保护,也是对依法从业的信誉品牌的肯定。对于探索老年人的食品行业的规范准则,国家相关部门走过了一段漫长的路。

最早在1996年,原卫生部发布了《保健食品管理办法》,其中指出,保健品是“具有特定的保健功能的食品,即适宜于特定人群食用,具有调节机体功能,不以治疗疾病为目的的食品”。随后在2003年,针对市场上以暗示治疗来欺诈消费者的行为,卫生部又发布了《保健食品检验与评价技术规范》,明确规定了保健食品能够申报的27种功能,此外的所有功能宣称都为虚假宣传。

而在较近的政策指导上可以发现,国家已将老年健康作为重点内容纳入了《“健康中国2030”规划纲要》《“十三五”卫生与健康规划》《“十三五”健康老龄化规划》等政策中。在《国民营养计划(2017-2030年)》中,也明确要求要求开展老年人群营养改善行动。

2018年9月7日,根据《食品安全法》规定,由卫健委组织拟订的《食品安全国家标准:老年食品通则》等9项食品安全国家标准(征求意见稿)和《食品安全国家标准 运动营养食品通则》(GB 24154-2015)第1号修改单(征求意见稿)发布。当老年人食品的具体细节要求落地之时,这个领域才会形成一整套规范化生产和营销的产业链。

四、总结:老年食品有哪些机遇点

老年人数量和消费规模在未来会有十分可观的增长预期,而食品消费是老年人消费市场中最重要的一部分。当下的老年食品市场格局上呈现出标准化尚未成熟、品类有待拓展、品牌缺少头部和国产性企业的特点,但是在老年人的生活逐步走向高质量、年轻化、社交性的背景下,催生了老年食品中广阔的开发空间。

从产品角度来说,目前市面上已存在的产品化的食品仍然主要集中在零食类、补充性的品类,而缺少与日常食用需求的有效结合,老年人对主食和肉类的消费需求下降也说明了日常食品在满足消费者方面的欠缺,但也提示我们,功能性的食品产品未必不能与日常食品相结合,这或许是下一阶段的老年食品开发角度。

从渠道端来看,一方面是老年人的消费决策往往参考年轻人的社交圈的意见,品牌的重点渠道应当重视对中年和青年群体的知识普及和消费培养上;另一方面是老年人往往结伴生活,企业也应关注以社区为核心的老年人社交圈层,通过中间节点传播信息,包括老年人集中的旅游群体、广场舞群体等等。

除此之外还应注意到正在崛起的老年人网购,但是他们的上网能力仍然远低于年轻人,所以在利用网络渠道的同时应当着力于降低触达和阅读的门槛,提高有效连接率,将成为打开老年人食品这一万亿级市场的一把钥匙。

参考资料:

1. 2020年功能食品市场规模及发展趋势分析:年龄需求多元化,前瞻经济学人产业研究院

2. 2017中国老年消费习惯白皮书》全部内容首发!,搜狐号“幸福9号”

3. 《需求侧视角下老年人消费及需求意愿研究报告》,光明日报客户端

4. 银发经济崛起!这份报告蕴含着一个万亿级市场,每日食品

5. 银发人群短视频使用时长增2倍,这届老年人终于入局了…,卡思数据

6. 中国老龄化社会的潜藏价值报告:银发经济的基本盘和新常态,199IT中文互联网数据资讯

7. 中国食品工业协会:2019-2020中国食品消费趋势和创新白皮书,199IT中文互联网数据资讯

8. 中国发展报告2020:中国人口老龄化的发展趋势和政策,199IT中文互联网数据资讯

9. 2020年世界卫生统计:中国人均寿命76岁,17%过早死亡,果壳企鹅号

10. 老年食品终于要有食品安全国家标准了!,搜狐号“龙力生物”

11. 流动时代中的流动世代老年流动人口的多维特征分析,中国人民大学社会与人口学院,中国知网CNKI

12. 老年人保健食品消费特点及趋势调查与分析,中南大学公共管理学院,中国知网CNKI

13. 城乡老人食物消费变化及未来消费需求研究,中国农业科学院信息研究所,中国知网CNKI

14. 中国糖尿病患病率持续升高,超半数不知自己已患病,南方周末

15. 这7种所谓的“老年食品”,偷偷骗了一批又一批的老年人,生命时报